impots sur les revenus :ce qui change pour le rattachement des enfants

L’entrée en vigueur du prélèvement à la source ne sera pas complètement neutre pour ceux qui choisiront de détacher leurs enfants de leur foyer fiscal en 2017. Explications.

Avec l'entrée en vigueur du prélèvement à la source, devrez-vous, ou non, dans votre déclaration de revenus 2017 rattacher votre enfant majeur à votre foyer fiscal ?

En optant pour le rattachement, vous augmentez votre quotient familial, ce qui a pour effet de diminuer le montant de l'impôt. En détachant l'enfant du foyer fiscal, vous pouvez déduire le montant de la pension alimentaire que vous leur versez. Dans les deux cas, les avantages obtenus sont plafonnés.

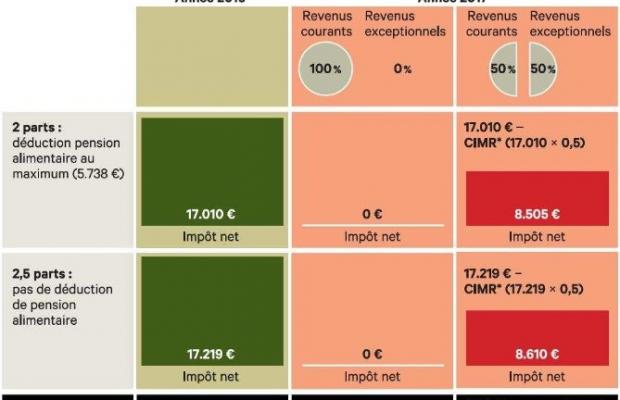

Mais l'instauration du prélèvement à la source viendra bouleverser la donne. Selon Olivier Rozenfeld, président de Fidroit, l'intérêt ou non de détacher son enfant ne sera pas identique pour tous les contribuables. « Il faudra différencier ceux qui disposent uniquement de revenus courants de ceux qui toucheront en 2017 des revenus exceptionnels », explique-t-il.

Le mécanisme du quotient familial

Le revenu imposable est divisé par le nombre de parts et ensuite soumis au barème progressif. Plus le nombre de parts est élevé, moins les montants sont importants. Ce qui a pour effet de les soumettre à des tranches plus basses du barème. Pour limiter l'effet très favorable du système sur les hauts revenus, les lois de finances pour 2013 et 2014 ont réduit l'avantage en impôt procuré par le nombre de parts.

Pour l'imposition des revenus de 2016, l'avantage est limité à 1.512 euros pour chaque demi-part additionnelle. Pour l'imposition des revenus de 2017, le système sera en théorie inchangé.

Les avantages du détachement

Les contribuables situés dans les plus hautes tranches du barème ont souvent intérêt à détacher leur enfant majeur de leur foyer fiscal. Dans ce cas, ils ont le droit de déduire de leur revenu imposable une pension alimentaire dont la limite pour 2016 est fixée à 5.738 euros. Par exemple, un contribuable imposé à 45 % va économiser 5.738 × 45 % = 2.582 euros, soit largement plus que s'il garde son enfant dans son foyer fiscal.

Attention, il faut aussi tenir compte de certains avantages ou inconvénients liés à la prise en compte dans le foyer fiscal. Par exemple, pour un enfant détaché, le contribuable n'aura plus droit à la réduction d'impôt consentie pour les enfants dans l'enseignement supérieur (183 euros).

A l'inverse, l'enfant majeur qui habite seul et a très peu de ressources pourra se voir consentir un abattement sur sa taxe d'habitation, ce qui ne sera généralement pas le cas s'il est rattaché au foyer fiscal de ses parents qui disposent de revenus bien supérieurs aux siens.

Les contribuables qui touchent des revenus courants

Pour les contribuables qui perçoivent en 2017 uniquement des revenus courants, le raisonnement à tenir sur l'opportunité de rattacher ou non leur enfant à leur foyer fiscal change car quel que soit le choix retenu, les revenus courants ne seront pas imposés.

« Il est donc inutile de faire baisser le montant des revenus imposables de 2017 puisqu'ils seront annulés par le crédit d'impôt modernisation du recouvrement [voir encadré]. Pour eux, l'instauration du prélèvement à la source sera neutre », explique Olivier Rozenfeld.

Les contribuables qui touchent des revenus exceptionnels

En revanche, pour les contribuables qui perçoivent en 2017 des revenus exceptionnels, l'équation est plus complexe. « Ces revenus exceptionnels ne seront pas neutralisés par le CIMR (voir encadré), précise Olivier Rozenfeld. Il est donc pertinent de déduire une pension alimentaire du revenu global dans la mesure où la tranche marginale d'imposition est élevée. » Toutefois, la plupart du temps, le contribuable ne disposera pas uniquement de revenus exceptionnels. Il y ajoutera des revenus courants. « Dans ces conditions, détaille Olivier Rozenfeld, et vu la technique de calcul du CIMR, l'importance de la déduction sur le revenu global sera proportionnelle au volume des revenus exceptionnels par rapport aux revenus courants » (voir exemple ci-contre).

En d'autres termes, plus les revenus exceptionnels seront importants, plus le contribuable pourra avoir intérêt à détacher son enfant de son foyer fiscal. A contrario, plus les revenus courants sont importants par rapport aux revenus exceptionnels, moins l'effet de levier de la déduction de la pension alimentaire sera important.

- décembre 2024

- novembre 2024

- octobre 2024

- septembre 2024